Реквизиты для уплаты страховых взносов в 2021 году

Содержание:

- Кто обязан платить страховые взносы

- Платежные поручения по взносам в 2021 году

- Страховые взносы ИП за себя. Правила исчисления и уплаты

- Реквизиты для уплаты страховых взносов в 2021 году

- Пфр изменил реквизиты для уплаты штрафов

- Платежное поручение на травматизм: внимание на важные поля

- Платежное поручение в Пенсионный фонд: нормы закона

- Проводки

- Кто и когда сдает СЗВ-М

- Формирование бланка-расчета

- Как заполнить платежку на штрафы

- Новые реквизиты казначейских счетов для уплаты налогов с 1 января 2021 года

- ОКТМО в платежках по страховым взносам

Кто обязан платить страховые взносы

Страхователь, перечисляющий заработную плату и иные выплаты в пользу застрахованных лиц, обязан уплачивать страховые взносы (п. 1 ст. 419 Налогового кодекса РФ).

Работодатель должен использовать средства организации на выплаты в фонды, а не вычитать их из заработной платы наемных работников.

Страхователями являются:

- индивидуальные предприниматели;

- организации;

- физические лица, которые не зарегистрированы в качестве ИП.

Если у ИП оформлены в штат сотрудники, происходит уплата взносов по тарифам, принятым для всех страхователей.

Особенностью выплат в фонды (п. 2 ст. 419 Налогового кодекса РФ) у индивидуального предпринимателя является обязанность отчислений за себя.

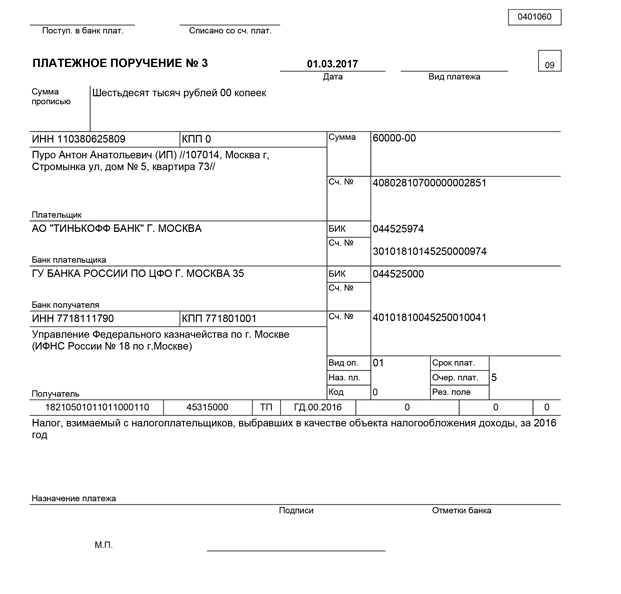

Платежные поручения по взносам в 2021 году

- В поле 101 указывается статус лица, оформившего документ. В 2021 году в этом поле при перечислении страховых взносов в ИФНС, необходимо указывать код «01». ИП при уплате взносов за себя или работников должен указать статус «09».

- В поле «получатель» нужно указать наименование Федерального казначейства и в скобках – наименование налоговой, в которую перечисляется платеж.

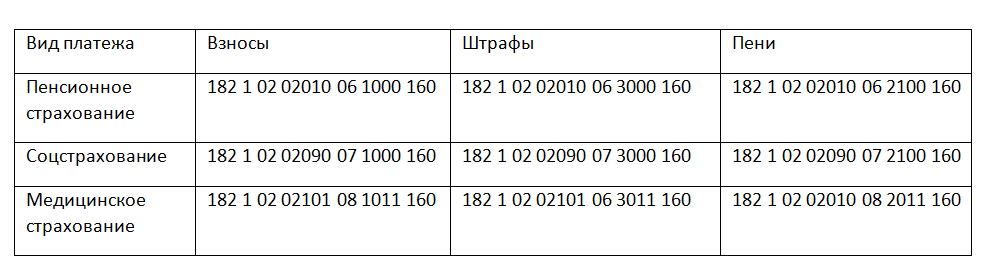

- В поле 104 указывается КБК в соответствии с законодательством РФ в 2021 году:

- 1821020211006 1010 160 – страховые взносы в ПФР за работников юрлиц и ИП;

- 1821020219007 1010 160 – страховые взносы в ФСС за работников юрлиц и ИП;

- 1821020210108 1013 160 – страховые взносы в ФФОМС за работников юрлиц и ИП;

- 1821020214006 1110 160 – фиксированные взносы в ПФР (ИП за себя);

- 1821020210308 1013 160 – фиксированные взносы в ФФОМС (ИП за себя).

- В поле 105 указывается ОКТМО налогового органа, в который будет перечислен платеж.

- В поле 106 нужно указать тип платежа – «ТП».

- В поле 107 необходимо указать период, за который будут перечислены страховые взносы.

- В полях 108 и 109 при уплате страховых взносов в обычном порядке необходимо указывать «0». Но если производится уплата пеней или штрафов, в поле 108 нужно указать номер требования, а в поле 109 – дату требования.

- Поле 110 не заполняется.

Как заполнять платежки с 1 января 2021 года

- КБК для уплаты взносов на травматизм в 2021 году: 3931020215007 1000 160.

- В поле «получатель» нужно указать наименование Федерального казначейства, а в скобках – наименование ФСС.

- В поле 105 указывается ОКТМО организации.

- В поле «код», предназначенном для указания УИНа, необходимо проставить значение «0».

- В поле 101 необходимо указать статус «08».

Рекомендуем прочесть: Есв Сотрудникам Прлиции Воспитывающих Детей Инвалидов

Эксперты УНП предупреждают, что отчет должен быть не только направлен в срок, но и принят ПФР. Если сдаете отчетность по ТКС, вовремя сданные сведения подтвердит квитанция фонда, что отчет принят. Не сдавайте отчет в последний день – тогда будет время, чтобы исправить ошибки без санкций. Как освободиться от штрафа за отчетность в ПФР

Страховые взносы ИП за себя. Правила исчисления и уплаты

- Индивидуальные предприниматели уплачивают страховые взносы в Пенсионный фонд РФ и Федеральный фонд обязательного медицинского страхования РФ. ИП не исчисляют и не уплачивают страховые взносы по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством (п. 6 ст. 430 НК РФ), но могут делать это добровольно (пп. 2 п. 1 ст. 419, п. 6 ст. 430 НК РФ, ч. 3 ст. 2 Федерального закона от 29.12.2006 № 255-ФЗ).

- ИП уплачивают страховые взносы в виде фиксированных платежей, которые состоят из двух частей:

- постоянная часть — обязаны уплачивать все ИП (за некоторым исключением);

- дополнительная (или переменная) часть — ее платят предприниматели, доход которых превысил 300 000 руб. за календарный год.

Предпринимателя освободят от уплаты страховых взносов за себя, если он представил в налоговую по месту учета заявление об освобождении от уплаты страховых взносов и подтверждающие документы (п. 7 ст. 430 НК РФ, Федеральный закон от 28.12.2013 № 400-ФЗ). Освобождение распространяется на период:

- военной службы;

- ухода за инвалидом I группы, ребенком-инвалидом или за лицом, достигшим возраста 80 лет;

- проживания с супругом-военнослужащим, проходящим военную службу по контракту, в местности, где отсутствует возможность трудоустройства, но не более пяти лет в общей сложности;

- проживания за границей с супругом, работающим в организациях, перечень которых утвержден Правительством РФ, но не более пяти лет в общей сложности;

- приостановления статуса адвоката при условии представления в налоговый орган по месту учета заявления об освобождении от уплаты страховых взносов.

Обязанность уплачивать страховые взносы действует с момента приобретения статуса ИП, т.е. с момента госрегистрации (п. 1 ст. 23 ГК РФ), и до момента прекращения деятельности и исключения из ЕГРИП.

Сроки уплаты страховых взносов ИП за себя:

|

Срок уплаты |

Общий порядок |

За 2020 год |

За 2021 год |

|---|---|---|---|

|

Страховые взносы на обязательное пенсионное страхование (ОПС) |

|||

|

Фиксированный платеж взносов на ОПС за год с доходов, не превышающих 300 000 руб. |

Не позднее 31 декабря текущего календарного года (в течение года можно уплачивать частями или единовременно) |

Не позднее 31.12.2020 |

Не позднее 31.12.2021 |

|

Дополнительные взносы на ОПС с доходов, превышающих 300 000 руб. |

Не позднее 1 июля года, следующего за истекшим расчетным периодом |

Не позднее 01.07.2021 |

Не позднее 01.07.2022 |

|

Страховые взносы на обязательное медицинское страхование (ОМС): |

|||

|

Взносы на ОМС за год с доходов, не превышающих 300 000 руб. |

Не позднее 31 декабря текущего календарного года (в течение года можно уплачивать частями или единовременно) |

Не позднее 31.12.2020 |

Не позднее 31.12.2021 |

|

Взносы на ОМС с доходов, превышающих 300 000 руб. |

Не уплачиваются |

— |

— |

Обратите внимание:

- срок уплаты дополнительного взноса за 2019 г. — не позднее 01.07.2020;

- для ИП, включенных в реестр субъектов МСП по состоянию на 01.03.2020 и занимающихся видом деятельности из наиболее пострадавших отраслей экономики из-за пандемии коронавируса, — не позднее 02.11.2020.

ИП из пострадавших отраслей вправе уплачивать дополнительные взносы не единовременно, а в рассрочку: ежемесячно в размере 1/12 не позднее последнего числа месяца начиная с декабря 2020 г.

Если последний день срока уплаты взносов выпадает на выходной и (или) нерабочий праздничный день, окончание срока переносится на ближайший следующий за ним рабочий день (п. 7 ст. 6.1 НК РФ). Полагаем, что это общее правило будет действовать и на дополнительные платежи в ПФР, уплачиваемые в рассрочку. Но будем ждать разъяснений.

Предприниматель решает сам, в каком порядке будет уплачивать страховые взносы в виде фиксированных платежей в течение года. Он не обязан составлять график платежей и неукоснительно ему следовать. Главное — за текущий год заплатить до конца года. Иначе на сумму недоимки начислят пени по ст. 75 НК РФ.

ИП нельзя применять пониженные тарифы страховых взносов

Размер фиксированных платежей ИП за себя за 2020 год (п. 1 ст. 430 НК РФ)

|

Фиксированный платеж |

ИП из непострадавших отраслей (руб.) |

ИП из пострадавших отраслей (руб.) |

|---|---|---|

|

ОПС |

32 448 |

20 318 |

|

ОМС |

8 426 |

8 426 |

|

Всего: |

40 874 |

28 744 |

Реквизиты для уплаты страховых взносов в 2021 году

С 2021 года в законодательстве о персонифицированном учете появился новый штраф, связанный с СЗВ-М. Заметим, что он не связан с несовременным представлением ежемесячной отчетности. Новый штраф касается способа сдачи СЗВ-М.

Это так называемые «несчастные» взносы, связанные со страхованием по профессиональному травматизму. Они по-прежнему подчиняются нормам закона «Об обязательном социальном страховании» от 24.07.1998 № 125-ФЗ, и их куратором остался ФСС.

Некапитальный объект, Здание временного храма Патриаршего Подворья при храме святителя Макария (Невского) Московского и Коломенского в Бутырском г.

Какие обязательные реквизиты должен заполнить предприниматель: Если ИНН не приведено, это не считается основательной ошибкой и вполне допустимо. Но все же желательно заполнить отдельную графу, отпущенную в СЗВ-М для ИНН, известных в отношении хотя бы нескольких работников.

При распечатывании и оплате квитанции проверяйте правильность заполнения реквизитов из официальных источников.

Извещение Получатель платежа: ИНН: КПП: Банк получателя: р/с: БИК: корр/с: КБК: ОКТMО ОКАТО : Сокращенное наименование органа: Плательщик: ФИО: Адрес: ИНН: Наименование платежа: Сумма: Плательщик: (подпись) Кассир На данной странице Вы можете заполнить и распечатать Квитанция и реквизиты на оплату Штраф за непредставление в срок формы СЗВ-М за апрель 2020 г.

В поле 105 платёжки вписывается код ОКТМО, пришедший на смену коду ОКАТО с 2021 года. Он представляет собой цифровой 8-значный шифр, содержащий сведения о населенном пункте, в котором зарегистрирован плательщик. Актуальный код ОКТМО любого налогоплательщика можно узнать на сайте ФНС по ИНН.

Кредиты на зарплату для юридических лиц и индивидуальных предпринимателей — это государственная мера поддержки для пострадавших от коронавируса МСП, которую возобновили с 9 марта 2021 года на новых условиях.

Работодатель может подать отменяющую или корректирующую форму в случае самостоятельного обнаружения ошибок. Если он сделает это раньше специалистов ПФР, то по мнению Верховного суда фонд не вправе его наказывать.

Каждая организация или индивидуальный предприниматель, располагающие штатом сотрудников, обязаны подавать сведения о застрахованных лицах (СЗВ-М) в рамках отчётности в Пенсионный фонд России.

Шаг 3. Перейдите в нужный раздел, и вы найдете полные реквизиты для оплаты штрафа в ПФР Москвы за СЗВ-М в 2020 году и заполнения соответствующего платежного поручения.

Н не указан, а также в иных случаях указывается 0. 24 Назначение платежа К примеру, «Уплата штрафа по транспортному налогу за 2021 г. на основании требования ИФНС №21 по г. Москве от 04.04.2021 № 641703» Образец платежки на уплату штрафа Приведем пример платежного поручения на уплату штрафа по транспортному налогу за 2021 год.

Обращаем внимание, что в поле платежного документа «Банк получателя» наименовании банка получателя и наименование органа федерального казначейства разделяется двойным слэшем «//». В поле «БИК» указывается значение БИК органа федерального казначейства, введен реквизит «Счет получателя средств» — соответствующий казначейский счет, изменился номер Единого казначейского счета

КБК для фиксированных взносов ИП за себя и если есть работники: таблица. КБК для оплаты пенсионных взносов в ПФР, пени и др. обязательных взносов. КБК для взносов ИП свыше 300 000 руб.

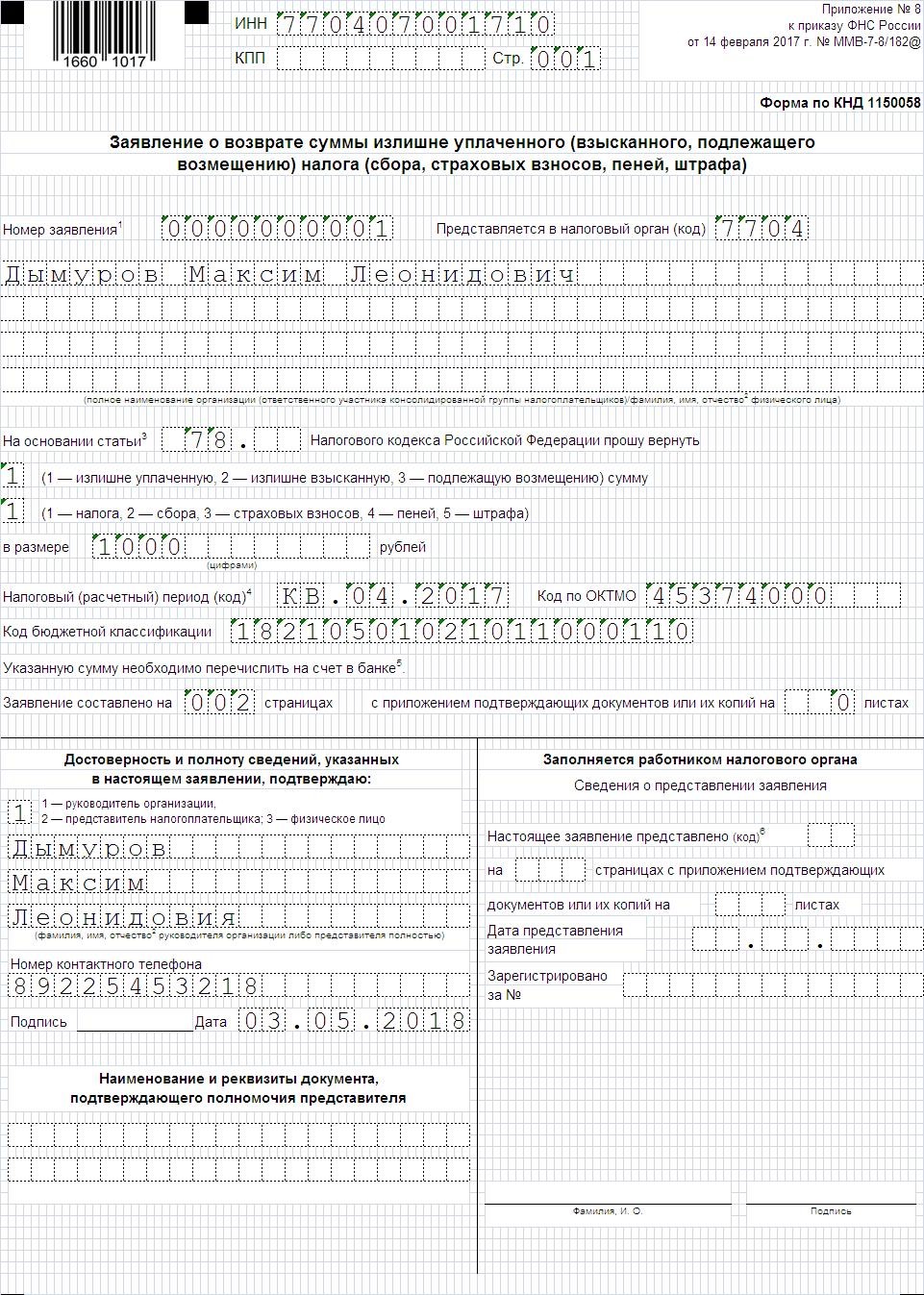

Решение о наказании за нарушение сроков сдачи выносит региональное отделение Пенсионного фонда, в которое работодатель представляет отчетность. Получив решение, возникает вопрос, как оплатить штраф ПФР за СЗВ-М или за нарушение сдачи иной персотчетности. Для этого необходимо создать платежное поручение и отправить его на исполнение в банк.

С 1 января 2021 года изменяются реквизиты банковских счетов Федерального казначейства для уплаты налогов и взносов.

Реквизиты Пенсионного фонда для уплаты штрафа:

- наименование регионального отделения — получателя платежа;

- расчетный счет;

- наименование банка;

- БИК.

Пфр изменил реквизиты для уплаты штрафов

Далее проходит проверка указанных вами сведений.

Она осуществляется в несколько этапов: Если в течение трёх месяцев ревизоры заметят какие-то ошибки, то они запросят ваши пояснения; Вам высылается требование о сдаче корректных данных (для этих целей существуют отменяющая и дополняющая формы); Данное требование необходимо исполнить в течение 5 рабочих дней после получения уведомления. Если последнее было направлено вам почтой, то датой его получения считается шестой день после отправки; Если вы уверены в достоверности и безошибочности отчёта, прикрепите в обратной связи подтверждающие документы; При возникновении спорных вопросов у представителей ревизии, они могут вызвать для уточнения сотрудника фирмы; Если контролёром выявлена ошибка, в течение 10 дней готовится акт о таковой; Далее, в течение 5 рабочих дней составленный акт направляется в вашу компанию; При возникновении возражений с вашей стороны, вы имеете право огласить их в течение 15 дней после даты получения акта; Затем представители страхового фонда проверяют ваше возражение и выносят окончательное решение о применении к вам штрафа либо отсутствии такой меры; Составленное решение высылается опять же вам; Законную силу документ получает через 10 дней; Если вы не согласны с действиями фонда, то в течение этих 10 дней вы вправе обжаловать решение через суд.

Учитывая смягчающие обстоятельства арбитражные суды, опираясь на Постановление КС РФ от 19.01.2020 № 2-П, встают на сторону страхователей и снижают величину санкций. Шраф за несдачу СЗВ-М не отличается от штрафа за опоздание со сроком сдачи этого отчета.

Реквизиты для уплаты страховых взносов в 2021 году

- в поле 101 (статус плательщика) ранее ставился код «08». Какой статус плательщика необходимо указывать в платежных поручениях 2021 года, читайте здесь;

- в поле 104 — укажите новые КБК по страховым взносам (кроме взноса «на травматизм»);

- код ОКТМО — теперь 8-значный ;

- в поле 106 — укажите основание платежа (для страховых взносов ТП);

- в поле 107 — укажите налоговый период (для страховых взносов – МС. Номер месяца. Год, например, за январь 2021 «МС.01.2020»; за март 2021 «МС.03.2020».

Код бюджетной классификации или КБК является реквизитом банковских и платежных документов. На основании КБК происходит распределение денежных сумм, которые перечисляются налогоплательщиком. При указании неверного КБК платеж будет засчитан, но в связи с его неправильным распределением за плательщиком будет числиться недоимка.

Штраф за несдачу отчетности СЗВ-М и РСВ-1

В установленной форме РСВ-1, помимо суммарных размеров перечисленных взносов во внебюджетные фонды, указываются также и персональные сведения по каждому физическому лицу, исключительно те, в пользу которых страхователями были произведены соответствующие выплаты и другие денежные вознаграждения (в том числе и взносы, согласно которым определяется стаж).

- «исхд» – изначальная (исходная) форма. Указывается при первичной подаче отчетности.

- «доп» – дополнительная форма. Ее следует предоставлять для необходимости в дополнении изначального отчета (к примеру, не все сведения указаны о застрахованном лице).

- «отмн» – форма отмены (отменяющая). Вид отчета, служащий в качестве аннуляции ранее поданных сведений о застрахованных лицах в ИФНС.

Реквизиты для уплаты штрафа за сзв м 2020

срок представления отчетности СЗВ-М не позднее 15 числа месяца, следующего за отчетным периодом (если последний день срока приходится на выходной или праздничный день, днем окончания срока считается следующий за ним рабочий день).

Результат приема ежемесячной отчетности отражается в протоколе проверки. Если в протоколе проверки указаны ошибки, то необходимо в течение пяти рабочих дней устранить имеющиеся расхождения Основные виды ошибок, допускаемые страхователями: — это неверный СНИЛС; — ошибки в ФИО.

За сдачу отчетности после указанного периода предусмотрена административная ответственность в размере 500 рублей за каждого имеющегося застрахованного физического лица, на которого не поступало в Пенсионный фонд никаких сведений.

Чтобы назначить штраф за несдачу СЗВ-М или иное правонарушение в сфере персонифицированного учета, ПФР необходимо следовать определенному регламенту. Так, при обнаружении ошибок или несоответствий составляется акт о нарушении. Его подписывают должностные лица органа контроля и страхователя.

Платежное поручение на травматизм: внимание на важные поля

Порядок заполнения полей 104-109 при уплате взносов на травматизм приведен в таблице:

| Название строки | Номер | Примечание |

| 104 | Код бюджетной классификации | Так как взносы на травматизм администрируются ФСС, то первые 3 цифры кода будут 383. При заполнении платежки по взносам от несчастных случаев и профзаболеваний следует указывать КБК 393 1 0200 160 |

| 105 | Код ОКТМО | Вносим ОКТМО отделения ФСС, в которое перечисляются взносы на травматизм:

|

| 106 | Код основания платежа | При уплате взносов на травматизм в этих полях ставится «0» (п. 5 Приложения № 4 к Приказу Минфина от 12.11.2013 № 107н). При уплате других взносов (на ОПС, ОМС и ВНиМ) строки 106 и 107 заполняются |

| 107 | Налоговый период | |

| 108 | Номер документа | |

| 109 | Дата документа |

Образец платежного поручения по взносам на травматизм

Платежное поручение в Пенсионный фонд: нормы закона

С 2021 года в связи с передачей основного объема страховых взносов (в т. ч. взносов, уплачиваемых в ПФР) под контроль налоговых органов утратил силу закон «О страховых взносах…» от 24.07.2009 № 212-ФЗ. Взносы, предназначенные для внебюджетных фондов, стали уплачиваться в бюджет и подчиняться всем правилам налоговых платежей, содержащимся в НК РФ и документах Центробанка. Таким образом, платеж в Пенсионный фонд в части оформления перестал отличаться от обычных платежей по налогам. Получателем его оказалась налоговая инспекция, в которой налогоплательщик стоит на учете. Соответственно, изменились реквизиты получателя.

Также у платежа в ПФР, ставшего платежом, перечисляемым в бюджет, сменился КБК, получивший первые 3 цифры в номере, характерные для налоговых платежей. Кроме того, для платежей, начисленных до 2021 года, а оплачиваемых в более поздние годы, потребовалось введение дополнительных переходных КБК.

Обратите внимание! С 01.05.2021 при уплате налогов обязательно нужно заполнить поле № 15 «Номер счета банка получателя средств». С января по апрель 2021 года — переходный период

Это означает, что до 01.05.2021 платежки можно заполнять как по старым правилам, так и по новым. Подробности см. здесь.

Скачать таблицу счетов можно в КонсультантПлюс. Если у вас еще нет доступа к этой правовой системе, пробный полный доступ можно получить бесплатно.

Обо всех изменениях в КБК, связанных со сменой администратора страховых взносов, подробнее читайте в статье «Расшифровка КБК в 2020-2021 годах — 18210102010011000110 и др.».

Проводки

Хоть взносы теперь и регулирует ФНС, проводки по ним сохранились. Как и прежде, бухгалтер должен отражать все взносы на счете 69. Дебет 20 (25,26,23,44) Кредит 69 — такой проводкой фиксируется начисление взносов в программе.

В онлайн-сервисе Контур.Бухгалтерия начисление взносов происходит автоматически. Сервис сам заполняет платежки, отслеживает превышение предельной базы и создает отчеты по взносам. Первые 14 дней после регистрации вы можете работать в сервисе бесплатно: вести бухучет, начислять зарплату, автоматически формировать отчетность и пользоваться поддержкой наших экспертов.

Попробовать бесплатно

Кто и когда сдает СЗВ-М

Документ подлежит сдаче учреждением на всех застрахованных лиц, с которыми заключены трудовые соглашения. В отчетность включаются работающие лица, находящиеся в декретном или в оплачиваемом отпуске, работающие пенсионеры, а также лица, уволенные в отчетное время.

Отчетность обязана сдаваться каждым учреждением или ИП. Главным условием является наличие трудового соглашения. Сдавать форму требуется даже на одного зачисленного работника. К исключению относится, если предприниматель работает один, не имея никого в штате, то есть он трудится сам.

Законодательством не предусмотрены инструкции по оформлению и сдаче данного отчета. Поэтому, ответственность за отчетность ложиться на руководителя учреждения, а он уже, своим приказом может назначить должностное лицо, отвечающее за предоставление данной отчетности в ПФР.

Обычно, такая ответственность ложиться на одного из работника бухгалтерии. В некоторых учреждениях обязанность по оформлению и сдаче СЗВ-М возлагается на кадровый отдел, так как работники данного отдела также обладают информацией о своих сотрудниках.

Ответственное лицо обязано сдавать отчет СЗВ-М в ПФР каждый месяц до 15 числа, следующего за отчетным (п. 2.2 ст. 11 закона № 27-ФЗ от 01.04.96). В случае, если дата предоставления отчета совпадает с выходным днем или праздником, то отчет сдается в ближайший трудовой день. В этом варианте законодательством продлен срок сдачи отчетности до 5 дней.

Можно ли сдавать отчет СЗВ-М досрочно?

Законодательными нормами ничего об этом не говориться, следовательно, форму можно предоставить заранее, однако в этом случае могут возникнуть непредвиденные обстоятельства. Например, если отчет сдан в предпоследние дни отчетного месяца, а в учреждение в завершающий день месяца был принят на работу или уволен человек, то отчетность придется сдавать повторно.

Для того, чтобы сроки предоставления отчетности не были сорваны, желательно, чтобы перед ответственным лицом за форму СЗВ-М, находилась следующая таблица на 2020 год.

Несвоевременная сдача СЗВ-М из-за исправления ошибки

За просрочку отчетности в ПФР учреждению или ИП будет начислено финансовое взыскание на основании ст.17 закона № 27-ФЗ от 01.04.1996 года. Такая же сумма взыскания будет выписана, если форма СЗВ-М будет сдана с неправильными или неполными сведениями, даже в том случае, если ошибки будут исправлены с опозданием.

Таким образом, на основании данной нормы сумма штрафа составляет 500 рублей, умноженной на число работников, числящихся в учреждении. Например, на 15 работающих лиц, при срыве сроков отчетности сумма финансового взыскания будет равна: 500 х 15=7500 рублей.

Такая же сумма штрафа будет начислена при обнаружении ошибок в форме.

Ниже представлена таблица начисления штрафа в 2020 году за срыв сроков представления формы СЗВ-М или с ошибками, при численности работников в учреждении от 1 до 20 человек.

Важно отметить, что финансовые потери могут понести и ответственные лица за несвоевременную отправку отчета СЗВ-М. В данном случае штраф может быть наложен на руководителя или бухгалтера, отвечающих за данный участок работы

Размер штрафа в этом варианте составляет от 300 до 500 рублей.

В исходном отчете СЗВ-М забыли сотрудника

Если в исходном отчете СЗВ-М не включен по ошибке сотрудник, нужно, как можно быстрее сдать в ПФР дополняющий бланк. Это окажет существенную помощь в обжаловании наложенного взыскания.

Для этого требуется заполнить бланк с включением в него сведений о пропущенном работнике. В графеТип формы» – (код) нужно записать «доп».

Наказания за такую ошибку можно избежать, если учреждение, предоставившее отчет, первым обнаружило ошибку. В этом варианте, время предоставления дополнительных данных не установлено.

Если же ошибка обнаружена проверяющими, то они заставят учреждение устранить неточность в первоначальном отчете. Время для предоставления дополнительной отчетности – 5 рабочих дней с даты выявления недочета (п. 41 инструкции, принятой Приказом Минздравсоцразвития № 987н от 14.12.2009).

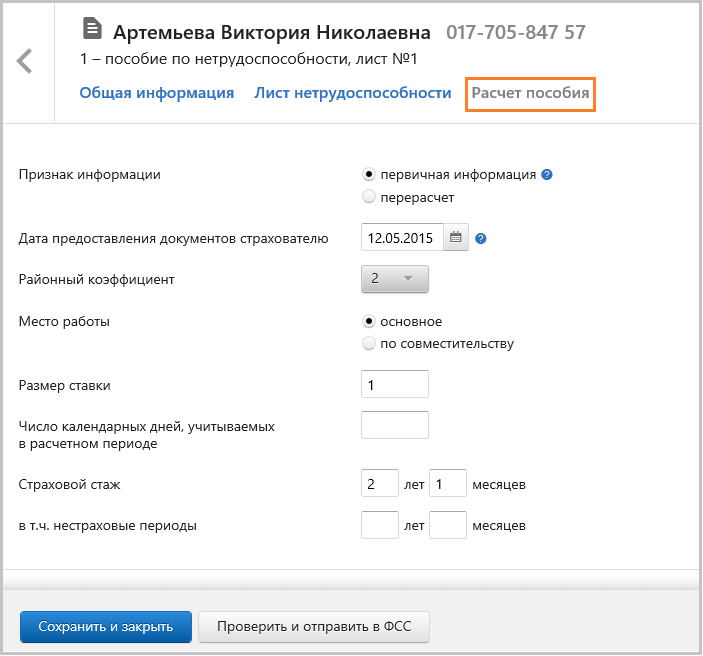

Формирование бланка-расчета

До 31 декабря предприниматели могут вносить плату в любой момент времени. Если требуется сформировать квитанцию, то это можно сделать дистанционным способом на сайте ФНС.

Важно! Бизнесмены могут сразу внести весь платеж или распределить его по месяцам, перечисляя средства частями.

Если доход предпринимателя за год превышает 300 тыс. руб., то взносы с превышения вносятся после 31 декабря текущего года.

Бизнесмены предпочитают пользоваться сайтом ФНС для формирования квитанции по следующим причинам:

- даже при использовании онлайн-банкинга или мобильного банка отсутствует возможность пользоваться готовой платежкой;

- в кассах банках или на почте можно оплатить взносы по квитанции, а сделать ее не получится, поэтому придется самостоятельно делать платежное поручение;

- на сайте налоговой инспекции можно не только сделать бланк для оплаты, но и получить актуальную информацию.

Для формирования квитанции учитываются правила:

- первоначально необходимо зарегистрироваться на сайте ФНС;

- в личном кабинете заполняется личная информация о налогоплательщике;

- на главной странице выбирается раздел «Уплата налогов и страховых взносов»;

- открывается бланк, в который некоторые сведения вносятся автоматически;

- нажимается кнопка «заполнение платежного документа», которая располагается внизу страницы;

- выбирается вид взноса и тип платежа;

- указывается период, за который формируется квитанция;

- вводятся реквизиты получателя денег;

- вносятся реквизиты предпринимателя, причем в строке «Адрес» указывается место прописки, а не адрес места работы;

- при выборе отделения ФНС, где гражданин поставлен на учет, автоматически заполняется строка «Код ФНС».

После выполнения этих действий появляется квитанция, которую можно оплатить на сайте или распечатать, после чего она передается работникам банка или почты. Желательно провести проверку, позволяющую убедиться в правильности введенных данных.

Как заполнить платежку на штрафы

В два счета: как составить платежное поручение на оплату пеней и штрафов * Штрафы за непредставление налоговой декларации в установленный срок (статья 119 НК) – КБК указываются по такому же принципу, как и при пенях за несвоевременную уплату налога. Т.е. берется КБК налога, по которому подается декларация и в 14-17 разряде ставится 3000. ОКТМО указывается обычный, как и при уплате налогов. В поле 106 выбирается основание платежа: при наличии требования от налогового органа ставится ТР, если требования нет, то ставится ЗД.

Образец платежного документа на оплату штрафа в пфр

- Реквизит 107 (налоговый период) имеет значение 0.

- В реквизите 108 указывается номер требования, символ № ставить не нужно.

- Показатель 109 содержит дату документа, номер которого отражен в реквизите 108, в формате «ДД.ММ.ГГГГ».

- Реквизит 110 с 01.01.2021 не заполняется (это связано с тем, что п. 11 приказа № 107н был отменен приказом Минфина № 126н от 30.10.2021).

- В реквизите «Код» указывается уникальный идентификатор начисления (УИН); он должен содержаться в требовании налоговой, которое она выставила для уплаты штрафов. Если этого кода нет, то проставляется 0.

- В ООО «Звезда» была проведена выездная проверка. На основании акта проверки вынесено решение, что организация недоплатила налог на прибыль.

А пока он раздумывает, контролеры высылают ему требование об уплате финансовых санкций. Его надо исполнить в течение 10 календарных дней либо в течение срока, который указан в требовании. В случае отказа или неполной уплаты ПФР сможет «выбить» штраф за СЗВ-М (несвоевременная сдача – тоже повод для этого) исключительно в судебном порядке.

Еще почитать —> С какого момента в 2021 г учитывать кадастровую стоимость установленную решением суда для пересчета арендной платы за землю

Получатель платежа: УФК по Московской области (ГУ- Отделение Пенсионного фонда РФ по г.Москве и Моск.обл.) ИНН: 7703363868 КПП: 770301001 № счета: 40101810845250010102 в банке: ГУ Банк России по ЦФО БИК: 044525000 КБК: 39211620010066000140 ОКТMО: 46656101 Штраф за несвоевременную сдачу отчета СЗВ-М рег.№ 060-051-014447 Отделение ПФР по г. Москве и Московской области Оплата по КБК: Денежные взыскания (штрафы) за нарушение законодательства Российской Федерации о государственных внебюджетных фондах и о конкретных видах обязательного социального страхования, бюджетного законодательства (в части бюджета Пенсионного фонда Российской Федерации)Муниципальные образования Московской области → Муниципальные районы Мос-ковской области → Чеховский муниципальный район → Городские поселения Чеховского муниципального района → Город ЧеховПеревести ОКТMО 46656101 в ОКАТО Очистить бланк Распечатать квитанцию Зарегистрируйтесь и получите возможность сохранять формы (для их автозаполнения) созданных Вами квитанций. После регистрации и сохранения бланка, на этом месте появится список сохраненных Вами форм.

Платежка На Штраф В Пфр 2021 Образец За Сзвм Статус

Например, если компания предоставила СЗВ-М за март 2021 года только 30 апреля, то размер штрафа будет зависит от общего числа сотрудников, сведения по которым должны были быть в отчете. Если в компании 50 человек, то штраф будет равен 50 х 500 = 25 000 рублей.

Приказ Минфина РФ от 07.12.2021 № 230н «О внесении изменений в Указания о порядке применения бюджетной классификации Российской Федерации» (изменения утверждены Приказом Министерства финансов РФ от 1 июля 2021 г. КБК.

Фиксированные СВ на ОПС (страховая часть) с дохода предпринимателя, перешедшего предел в 300 000 рублей 182 1 02 02140 06 1200 160 Фиксированные СВ на ОПС (страховая часть) 182 1 02 02140 06 1110 160 Фиксированные СВ на ОПС (накопительная часть) 182 1 0200 160 Бланк платежного поручения в ПФР Скачать Как заполнить платежное поручение

Образец заполнения платежного поручения штрафа в пфр 2021

Сервис выдаст актуальные на день запроса сведения, которые и нужно указать в платежном документе. ОКТМО в платежном поручении в ПФР Если адреса организаций и прописка предпринимателя не менялись, то не изменится и ОКТМО.

Новые реквизиты казначейских счетов для уплаты налогов с 1 января 2021 года

- По текущим платежам в поле 22 («Код» в платежном поручении) проставляется 0.

- Из требования об уплате налогов и взносов.

Если у предприятия возникнет задолженность по налогам или взосам, то ему выставят требования об уплате налогов и взносов, в которых будет указан необходимый УИН.

Перечисляются в ФНС

1. КБК для взносов за отчетные периоды до 01.01.2017 года:

|

КБК |

Наименование |

|

182 1 02 02090 07 1000 160 |

Страховые взносы на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством (сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному) (за расчетные периоды, истекшие до 1 января 2017 года) |

|

182 1 02 02090 07 2100 160 |

Страховые взносы на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством (пени по соответствующему платежу) ( за расчетные периоды, истекшие до 1 января 2017 года) |

|

182 1 02 02090 07 2200 160 |

Страховые взносы на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством (проценты по соответствующему платежу) ( за расчетные периоды, истекшие до 1 января 2017 года) |

|

182 1 02 02090 07 3000 160 |

Страховые взносы на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством (суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации) ( за расчетные периоды, истекшие до 1 января 2017 года) |

2. КБК для взносов за отчетные периоды начиная с 01.01.2017 года:

|

КБК |

Наименование |

|

182 1 02 02090 07 1010 160 |

Страховые взносы на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством (сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному) (за расчетные периоды, начиная с 1 января 2017 года) |

|

182 1 02 02090 07 2110 160 |

Страховые взносы на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством (пени по соответствующему платежу) (за расчетные периоды, начиная с 1 января 2017 года) |

|

182 1 02 02090 07 2210 160 |

Страховые взносы на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством (проценты по соответствующему платежу) (за расчетные периоды, начиная с 1 января 2017 года) |

|

182 1 02 02090 07 3010 160 |

Страховые взносы на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством (суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации) (за расчетные периоды, начиная с 1 января 2017 года) |

Регистрационный номер в ПФР, а также номер страхователя в ФСС необязательно указывать в платежках на уплату взносов, перечисляемых в ИФНС.

А вот при уплате взносов «на травматизм» номер страхователя нужно отразить. Правда, если не указать этот номер в платежном поручении, ничего страшного не произойдет. Ведь номер страхователя не относится к реквизитам, ошибка в которых приводит к непоступлению взносов в бюджет.

Отмечу, что новые реквизиты вводятся с 1 января 2021 года, но они будут действовать одновременно со старыми реквизитами до 1 мая 2021 года.

Начиная 1 мая 2021 года, при заполнении платежных поручений на оплату налогов и взносов необходимо будет использовать только новые реквизиты Федерального казначейства.

ОКТМО в платежках по страховым взносам

Если местонахождение организации (местожительство ИП) не менялось, то ОКТМО в платежках на взносы останется прежним. Перенос места поступления взносов из ПФР в ФНС не влияет на ОКТМО, поскольку этот код присваивается по местонахождению организации (месту жительства ИП). Узнать его или проверить правильность применяемого кода вам поможет наш специальный сервис. Здесь достаточно ввести ИНН, если вы ИП или организация, либо адрес. Система быстро обработает запрос и выдаст нужный код.

Хотите узнать интересную историю о том, как два друга-предпринимателя искали ОКТМО? Тогда добро пожаловать на прочтение нашей приключенческой статьи «ОКТМО в платежном поручении (нюансы)».