Заполнение 3-ндфл в москве

Содержание:

- Бланк 3-НДФЛ: заполнить самостоятельно

- Как заполнить 3-НДФЛ самостоятельно в программе «Декларация»

- Декларация

- Какую форму 3-НДФЛ использовать для подачи в 2021 году?

- Как распечатать?

- Комментарии: 16

- Ответственность налогоплательщика и штрафы

- Как заполнить, если в 2020 году продано жилье в собственности менее 3 (или 5) лет?

- Отражение социальных вычетов в 3-НДФЛ (в сумме со стандартными вычетами)

- Итоги

Бланк 3-НДФЛ: заполнить самостоятельно

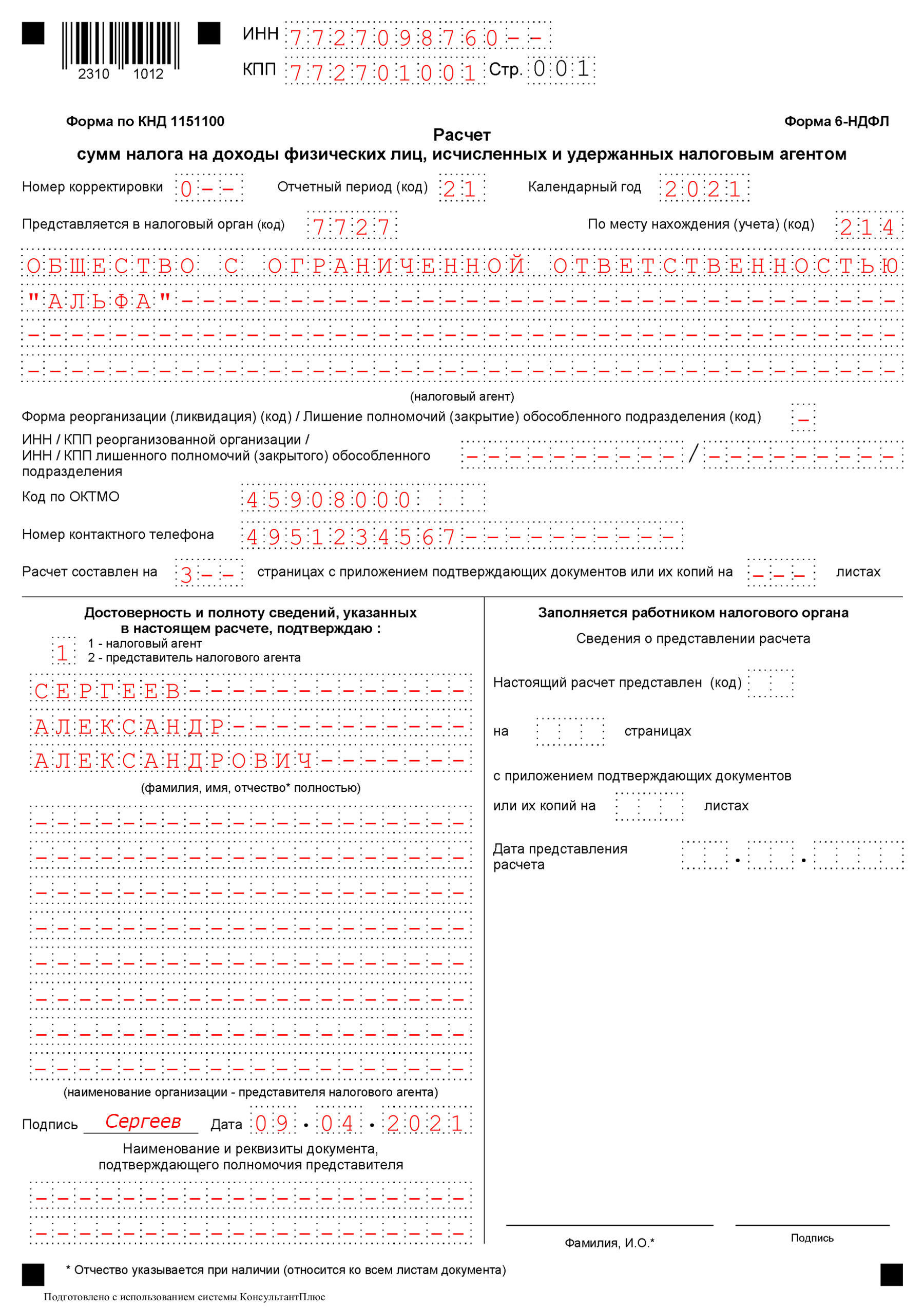

Не смотря на то, что уже довольно большое количество налогоплательщиков для подачи налоговой декларации используют онлайн-сервисы, некоторые отдают предпочтение составлению отчета на бумажном носителе. Законодательством установлены правила заполнения 3-НДФЛ. Они могут изменяться каждый год. Так, для заполнения декларации за 2018 год надо использовать форму, утвержденную Приказом ФНС РФ №ММВ-7-11/569@ от 03.10.2018 года.

Бланк состоит из таких разделов:

- Титульного листа;

- Разделов 1 и 2;

- Приложений 1 и 8.

Все данные в форме указывают печатными буквами. Для каждого символа предусмотрена отдельная ячейка. Не допускаются исправления в отчете.

В декларации указывают следующую информацию:

| Раздел | |

| Титульный лист | Код налогового периода.

Отчетный год. Код ИФНС по месту регистрации/пребывания (куда подают отчет). Сведения о налогоплательщике (ФИО, дата и место рождения, паспортные данные или сведения о другом документе, удостоверяющий личность). Код страны (для россиян — 643). Код категории налогоплательщика (760 — иное лицо, 720 — ИП и так далее). |

| Раздел 1 | КБК источника дохода.

ОКТМО муниципального образования, в который оплачен НДФЛ. Сумма подоходного налога, которую нужно оплатить/доплатить в бюджет или вернуть из него. |

| Раздел 2 | Проводят расчет НДФЛ в соответствии с комментариями, указанными в каждой строке. |

| Приложение 1 | Отражают доходы, которые получены от источников в Российской Федерации. К таким относятся следующие:

l заработная плата; l доход от продажи/аренды имущества; l выигрыши; l другие налогооблагаемые виды налогов. Каждому из них соответствует определенный код дохода. Указывают ИНН источника выплат, КПП, ОКТМО, суммы исчисленного и удержанного налога через налогового агента. В качестве подтверждения прикладывают платежные документы, расписки о передаче денежных средств и так далее. |

| Расчет к Приложению 1 | Проводят расчет дохода, который получен от продажи объекта недвижимости. Указывают кадастровый номер объекта, его стоимость (по которой он продан). В качестве подтверждающих документов прикладывают договор купли-продажи, акт приема-передачи имущества, документы об оплате. |

| Приложение 2 | Отражают доходы, которые получены от источников за пределами Российской Федерации. Приложение заполняют налоговые резиденты РФ, которые получают выплаты от источников за границей. |

| Приложение 3 | Указывают доходы, которые получены от ведения предпринимательской деятельности или частной практики. Заполняют ИП, адвокаты, нотариусы, учредившие частные кабинеты. |

| Приложение 4 | Отражают суммы доходов, которые не подлежат налогообложению. К таким относят призы, подарки, материальную помощь. |

| Приложение 5 | Указывают суммы стандартных, социальных и инвестиционных вычетов. В качестве подтверждения прикладывают платежные документы, свидетельства о рождении детей и прочее. |

| Расчет к Приложению 5 | Проводят расчет социального вычета по добровольным взносам и страхованию жизни (накопительная пенсия в негосударственных пенсионных фондах, страхование своей жизни и жизни близких родственников). |

| Приложение 6 | Отражают имущественный вычет по доходам, которые получены от продажи имущества и имущественных прав. Предоставляют подтверждающие документы. |

| Приложение 7 | Указывают имущественный вычет по расходам на приобретение жилья. Предоставляют подтверждающие документы. |

| Приложение 8 | Проводят расчет налоговой базы по операциям, проведенными с ЦБ и производными финансовыми инструментами, а также по операциям от участия в инвестиционных товариществах. |

Как заполнить 3-НДФЛ самостоятельно в программе «Декларация»

Изначально нужно скачать программу с сайта Налоговой Инспекции. Выбрать нужный отчетный год. Например, 2018 г. После скачивания программы откроется окно.

В нем есть несколько вкладок. Их заполняют в соответствии с установленными правилами.

Во вкладке «Задание условий» отмечают, что подают отчет по форме 3-НДФЛ. Указывают следующую информацию:

- код ИФНС, в которую подают отчет;

- признак налогоплательщика;

- вид дохода;

- кто подает декларацию.

Во вкладке «Сведения о декларанте» отражают данные налогоплательщика:

- ФИО;

- дату и место рождения;

- адрес проживания/пребывания;

- паспортные данные и прочие необходимые сведения.

Во вкладке «Доходы, полученные в РФ» указывают информацию о доходах, которые получены на территории государства. Выбирают ставку, по которой облагаются доходы, прописывают название источника выплат, сумму дохода.

Вкладки «Инвестиционные товарищества», «Доходы за пределами РФ» и «Предприниматели» заполняют, если есть эти виды доходов.

Во вкладке «Вычеты» указывают информацию об имущественных, социальных, стандартных вычетах, а также инвестиционных вычетах и убытках от операций с ЦБ.

Декларация

Чтобы найти форму для заполнения, с главного экрана личного кабинета надо перейти в раздел «Жизненные ситуации», а затем выбрать пункт «Подать декларацию 3-НДФЛ». Здесь будет перечень всех поданных вами деклараций и их статус.

1 этап

Чтобы создать новый документ, надо пройти в раздел «Заполнить онлайн».

Здесь надо выбрать инспекцию, в которую уйдут документы на проверку, год, за который подаётся декларация, и информация о резидентсве.

Обращаем внимание, что вычет можно оформить только за три предыдущих года. За более ранние периоды нельзя, даже если право на возврат НДФЛ было, а вы им не воспользовались

В 2021 году вычет оформляется за 2020, 2019, 2018. Один год — одна декларация.

Как ответить на вопрос «Являетесь ли вы налоговым резидентом»?

Если вы гражданин РФ и постоянно проживаете на территории страны, то являетесь резидентом.

2 этап

Заполняем источники дохода. Для этого вам понадобится справка 2-НДФЛ.

Выбирайте, откуда поступили доходы: от организации РФ (зарплата), индивидуальный предприниматель, физическое лицо или иной источник (налог, уплаченный за продажу недвижимости, сдачи квартиры внаём и прочие налоги, которые уплачивались индивидуально).

- Заполняйте реквизиты организации. В справке 2-НДФЛ — первый блок информации.

- Заполняйте данные о доходах. Это тоже делается по справке 2-НДФЛ по третьему и пятому блокам.

- Вид дохода — на справке прописан в столбце «код дохода». В декларацию достаточно внести цифры.

- Сумма дохода — в соответствующем столбце.

- Осталось заполнить ячейку «Сумма налога удержанная». В справке — пятый блок информации, одноимённая графа в таблице.

Если источников дохода несколько, то они заполняются точно так же.

Затем выбирайте вид вычета. За покупку квартиры — имущественный. За лечение, обучение, благотворительность, НПФ — социальный. За детей — стандартный.

То, какая откроется страница, будет зависеть от вида вычета. Например, при социальном вычете надо указать суммы расходов. При стандартном — данные о детях и составе семьи.

Этап 3

После система подсчитает сумму переплаты (то, что можно вернуть) и попросит указать, как ею необходимо распорядиться: отправить на погашение налоговой задолженности или перечислить на счёт в банке.

Обращаем внимание, что если есть неуплаченный налог, то в первую очередь возврат НДФЛ пойдёт на погашение. Если что-то останется, то на счёт

На следующей странице можно посмотреть, как сформировалась сумма к возврату и сохранить форму декларации.

Здесь же необходимо прикрепить подтверждающие документы (договоры, чеки, свидетельства о рождении детей и т. д.). Их перечень будет указан.

Какую форму 3-НДФЛ использовать для подачи в 2021 году?

Заполнить и подать декларацию по форме 3-НДФЛ в 2021 году должны следующие категории граждан:

- продавшие имущество в 2020 году — недвижимость и транспорт;

- получившие налогооблагаемый доход в прошлом году, с которого не был удержан НДФЛ;

- желающие оформить налоговые вычет и вернуть часть потраченных средств;

- физические лица, оформленные как индивидуальные предприниматели на общей системе налогообложения (ОСНО), для отчета о своей деятельности за прошедший год;

- Главы КФХ для декларирования дохода за 2020 год.

Все указанные лица заполняют 3-НДФЛ в 2021 году по форме, утвержденной Приказом ФНС от 28.08.20 № ЕД-7-11/615@. Это новый бланк, в который внесены существенные изменения по сравнению с действующим ранее.

Скачать обновленную форму декларации в формате excel можно в данной статье, опустившись в самый ее низ.

Если 3-НДФЛ формируется с использованием программы или личного кабинета налогоплательщика, то необходимость поиска и проверки актуальной формы декларации отпадает.

Полный перечень изменений в налоговой декларации

В таблице ниже собран список тех корректировок, которые были внесены в отчет, действующий с 1 января 2021 года, по сравнению с прежним бланком 3-НДФЛ.

Таблица изменений:

|

Страница 3-НДФЛ |

Что изменилось? |

Кто заполняет? |

|

Титульный лист |

Кроме обновления штрих-кода, никаких изменений не внесено. | Все. |

|

Раздел 1 (итоговые данные) |

В новом бланке разделили ИП и прочих граждан.

Появились два подраздела:

|

Все. |

|

Приложение к Разделу 1 (заявление на возврат налога) |

Появился новый лист, который позволяет формировать заявление на возврат налога – его заполняют те граждане, которые желают получить налоговый вычет и вернуть часть ранее уплаченного НДФЛ.

При этом отдельно составлять такое заявление не нужно, оно уже включено в новый бланк 3-НДФЛ. |

Граждане, рассчитывающие на возврат НДФЛ. |

|

Раздел 2 (Расчет базы и налога) |

Не изменился. | Все. |

|

Приложение 1 (доходы от российских лиц) |

Не изменилось. | Физические лица, продавшие движимое и недвижимое имущество российским лицам.

Граждане получающие налоговый вычет для указания дохода от российских работодателей. |

|

Приложение 2 (доходы от зарубежных лиц) |

В строку 074, где указывается порядок определения прибыли контролируемой иностранной компании, добавился еще один вариант – по правилам для российских организаций. | Физические лица, получившие доход от иностранных лиц. |

|

Приложение 3 (итоги предпринимательской деятельности) |

Не изменилось. | ИП, частнопрактикующие лица, главы КФХ. |

|

Приложение 4 (поступления, освобождаемые от подоходного налога) |

Добавлено поле 090 для указания вида дохода, освобождаемого от налогообложения — материальная помощь от образовательных учреждений учащимся. | Лица, получившие доход, не облагаемый НДФЛ. |

|

Приложение 5 (для возврата налога за лечение, обучение, детей и т.д.) |

Не изменилось. | Граждане, желающие получить стандартный, социальный, инвестиционный вычет. |

|

Приложение 6 (для расчета имущественного вычета с продажи имущества) |

Граждане, продавшие имущество. | |

|

Приложение 7 (Для возврата налога в связи с покупкой имущества) |

Физические лица, купившие недвижимость. | |

|

Приложение 8 (для расчета вычета по ценным бумагам) |

Граждане, желающие получить вычет по ценным бумагам, ПФИ. | |

|

Расчет к прил.1 (показываются сведения о проданном имуществе) |

Изменилась формулировка полей 020 и 040, что не сильно влияет на процесс заполнения новой формы 3-НДФЛ. | Лица, продавшие недвижимость. |

|

Расчет к прил.3 (рассчитываются авансы ИП) |

Новая страница декларации, где ИП отдельно проводят расчет авансовых платежей по налогу для последующего переноса в подраздел 2 раздела 1. | ИП, частнопрактикующие лица |

|

Расчет к прил.5 (возврат налога в связи с уплатой взносов) |

Не изменился. | Граждане, получающие социальный вычет по уплате добровольных пенсионных взносов. |

Инструкции по оформлению

Пошаговые инструкции по оформлению декларации в различных ситуациях:

- при продаже машины;

- при продаже квартиры;

- на вычет за лечение;

- на вычет за обучение;

- на вычет при покупке квартиры.

- на вычет по ипотеке.

Как распечатать?

После заполнению всех вкладок программы Декларация 2020 нужно определить, как будет подаваться 3-НДФЛ в налоговую. Если на бумаге лично или через предсатвителя, то нужно сохранить отчет и распечатать его, делается это так:

- нажать «Просмотр» — откроется заполненный бланк 3-НДФЛ, нужно проверить, что все данные внесены правильно, в заявлении верная сумма к возврату;

- нажать «Сохранить» для сохранения данных.

- нажать «Проверить» — проведется автоматическая проверка программой на правильность заполнения;

- нажать «Печать» — декларация 3-НДФЛ будет распечатана;

- подписать распечатанный документ и отнести в налоговую.

Если декларация будет сдаваться в электронном виде через личный кабинет налогоплательщика, то действоваться нужно следующим образом:

- нажать «Проверить» для проверки данных;

- нажать «Файл xml» и сохранить;

- зайти в личный кабинет налогоплательщика на сайте ФНС и передать декларацию в формате xml по ТКС.

Комментарии: 16

Ваш комментарий (вопрос) Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь:

Автор статьи Клавдия Трескова

Консультант, автор Попович Анна

Финансовый автор Пихоцкая Ольга

-

Кристина 22.04.2021 в 05:34 Здравствуйте! Родители покупали машину за 1000000 и оформили ее на меня, так как я её им взяла в кредит. Они ее за 6 месяцев закрыли и мы по договору купли-продажи указали, что я папе продала ее за 100000 рублей. Сейчас мне с налоговой пришло, что нужно подать 3-ндфл. Что мне в этом случае делать? Ответить ↓ Анна Попович 22.04.2021 в 18:38

Уважаемая Кристина, у вас есть возможность воспользоваться имущественным налоговым вычетом в соответствии со ст. 210, 220 Налогового кодекса РФ. При этом отчитаться в налоговую инспекцию вы все равно обязаны.

Ответить ↓

Александр 18.04.2021 в 09:06

Здравствуйте , владел автомобилем около 1 года, попал в дтп, страховая выплатила, авто так и продал битым. Нужно ли мне платить налог за продажу и за то что мне насчитала страховая компания?

Ответить ↓

Анна Попович 18.04.2021 в 21:02

Ответить ↓

Татьяна 06.04.2021 в 19:32

Добрый день. Муж официально не работает несколько лет, занимается ремонтами. Сейчас ему для соцзащиты необходима справка о доходах за 2021 год. Может ли он подать декларацию 3 НДФЛ за 2020 год, указать доход 50 000, приложить два договора с физ лицами о выполнении ремонтных работ? Считается ли подача декларации официальным доходом? Спасибо.

Ответить ↓

Анна Попович 06.04.2021 в 20:17

Уважаемая Татьяна, вам необходимо согласовать этот вопрос с соцзащитой. Если говорить в целом, то такой вариант подтверждения дохода законен.

Ответить ↓

Болха 05.04.2021 в 10:31

здравствуйте,родная бабушка выделила доли своим 2 внукам,пришли письма о том что надо подать 3 ндфл,мои действия?раньше в налоговую не обращалась,что мне делать ,куда идти узнавать?

Ответить ↓

Анна Попович 05.04.2021 в 15:24

Уважаемый клиент, обратитесь в территориальное подразделение налоговой, уточните в диалоге с инспектором, что в соответствии с п.18.1 ст. 217 НК РФ, доходы, полученные в порядке дарения, освобождаются от налогообложения в случае, если даритель и одаряемый являются членами семьи и (или) близкими родственниками в соответствии с Семейным кодексом Российской Федерации. О дальнейших действиях вас проконсультируют на месте.

Ответить ↓

Елена Александровна 25.03.2021 в 02:59

Здравствуйте! Я приобрела земельный участок и через 3 месяца подарила его сыну. Нужно ли мне платить налог в этом случае?

Ответить ↓

Анна Попович 25.03.2021 в 03:06

Уважаемая Елена Александровна, нет, в соответствии с п.18.1 ст. 217 НК РФ, доходы, полученные в порядке дарения, освобождаются от налогообложения в случае, если даритель и одаряемый являются членами семьи и (или) близкими родственниками в соответствии с Семейным кодексом Российской Федерации.

Ответить ↓

Светлана 23.03.2021 в 01:49

Здравствуйте.Квартира была в собственности 3 года, куплена в ипотеку в 2021 году.В 2021 году продали и погасили ипотеку.Сегодня пришло письмо с налоговой о подаче справки 3 ндфл.У меня вопрос,должна я платить налог с продажи или нет?

Ответить ↓

Анна Попович 23.03.2021 в 02:20

Уважаемая Светлана, налогообложение проданной ипотечной квартиры аналогично продаже обычной, необремененного кредитом жилья. Если право собственности оформлено менее пяти лет назад, то по факту продажи нужно выплатить государству 13% НДФЛ в соответствии со ст.217.1 п.4. и ст.224 п.1 НК РФ. Есть нюанс — продажа ипотечного жилья, являющегося единственным принадлежащим объектом недвижимости, либо ранее унаследованное или подаренное близким родственником, может не облагаться налогом, если прежде вы владели квартирой более трех лет (ст.217.1 п.3 НК РФ).

Ответить ↓

Дмитрий 04.05.2021 в 13:49

Продал машину в том году,пришло письмо с налоговой о подачи диклорации 3 Ндфл,а я и не знаю и не разу не подавал,письмо пришло поздно,а подать надо до 30 апреля,сейчас не работаю так как почти месяц назад получил травму ноги,не представляю что писать в этой в 3 нлфл

Ответить ↓Анна Попович 04.05.2021 в 20:52

Уважаемый Дмитрий, обратитесь в ФНС. Специалисты помогут вам правильно заполнить форму.

Ответить ↓

Елена 18.03.2021 в 00:31

Здравствуйте. До какой суммы отпродажи автомобиля, налог не выплачивается?

Ответить ↓

Анна Попович 18.03.2021 в 00:42

Уважаемая Елена, налог с продажи авто можно не платить независимо от суммы, если авто находилось в вашей собственности дольше минимального срока владения в три года (п. 17.1 ст. 217 НК РФ, п. 4 ст. 229 НК РФ. Также сумму налога можно уменьшить за счет налоговых или имущественных вычетов.

Ответить ↓

Ответственность налогоплательщика и штрафы

На налогоплательщиках лежит обязанность за отчетность перед налоговой и необходимость оплаты перед бюджетом. Если это не выполнить – к лицам применяются штрафные санкции.

Декларация не была подана вовремя и налог не был уплачен

Если декларация не подана или подана с опозданием – накладывается штраф в размере 5% от суммы налога (насчитывается за каждый месяц). Максимальное значение – 30%, но не менее 1 000 российских рублей.

За неуплату налога санкция увеличивается до 20% от суммы неоплаченного налога, если НС удастся доказать умышленность действий, то насчитают и все 40%.

А при неуплате больших сумм грозит уголовная ответственность (более 600 тыс. р.)

3 ндфл не была подана вовремя, но налог платить не нужно

Есть такие ситуации, когда налоговый вычет покрывает сумму налога. Или налогооблагаемого дохода нет. К примеру, Петров купил машину за 300 тыс. р. и через год продал ее за 200 тыс. р. По идее, он должен уплатить НДФЛ, потому что владел собственностью менее 3-х лет, но по факту дохода он не получил, поэтому ничего платить не должен. Но отчитаться в НС обязан, для этого представляется нулевая декларация. Штраф за непредставление – 1 000 р.

Декларация 3 ндфл подана, но налог вовремя не уплачен

За это начисляется штрафная санкция, зависящая от ставки рефинансирования. Уплатить начисленный налог нужно не позднее 15 июля 2021 г. Если не заплатить вовремя, то за каждый день насчитывается пеня, она зависит от ставки рефинансирования. (1/300 за день).

Еще один важный момент: если Вы вовремя не отчитались, но успели сдать 3-НДФЛ до того, как НС обнаружила это и уведомила Вас, штрафных санкций для Вас не полагается.

Пример заполнения и образец новой формы за 2021 по справке 3-НДФЛ, официальный бланк можете скачать у нас бесплатно.

Как заполнить, если в 2020 году продано жилье в собственности менее 3 (или 5) лет?

Продавец квартиры, ее доли, дома, комнаты должны заполнить такие листы декларации 3-НДФЛ:

- титульный;

- раздел 1;

- раздел 2;

- приложение 1 и расчет к нему;

- приложение 6.

То есть в декларации должны быть оформлены шесть листов. Распечатывать нужно только их, пустые листы подавать не нужно. Каждый лист нужно пронумеровать по порядку, на каждом вверху указывается ИНН физического лица, а внизу — личная подпись и дата ее постановки.

При заполнении на компьютере или вручную нужно придерживаться общих правил оформления деклараций — прочитать правила.

Начать оформление можно с указания сведений о полученном доходе от продажи в приложении 1, далее указать сведения о проданной квартире в расчете к прил. 1 и внести размер имущественного вычета в прил. 6.

На основе введенных данных рассчитывается налог к уплате в разделе 2 и подводятся итоги в разделе 1.

В последнюю очередь заполняется первый титульный лист, где приводятся общие сведения о декларации и декларанте.

Инструкция по заполнению

Ниже в таблице даны пояснения, какие именно строки и поля нужно заполнить при подаче 3-НДФЛ в связи с продажей квартиры:

|

Поле декларации |

|

|

Титульный лист |

|

|

№ корректировки |

Показывает, в который раз подается декларация в отношении конкретной сделки по продаже квартиры.

Если в первый раз – то ставится 0. Если 3-НДФЛ корректируется и подается повторно – то порядковый номер внесения изменений в форму. |

|

Код периода |

34 – 12 месяцев. |

|

Год |

2020 – год, когда продана квартира. |

|

Код ФНС |

Четырехзначный номер отделения налоговой, которая соответствует месту жительства декларанта и куда сдается декларация. |

|

Сведения о продавце квартиры |

Код страны – 643 для российских граждан.

Категория налогоплательщика – 760 для граждан, получивших доход от продажи имущества. ФИО, сведения о рождении – как в паспорте. Телефон – обязательно действующий. Количество страниц декларации – считается общее число заполненных листов 3-НДФЛ. |

|

Сведения о документе |

Обычно в качестве документа выступает паспорт, указывают его реквизиты. |

|

Достоверность… |

Если декларацию сдает сам налогоплательщик, то ставится «1», подпись.

Если 3-НДФЛ передается через доверенное лицо, то ставится «2», вписывается ФИО доверенного лица, реквизиты доверенности и его подпись. |

|

Раздел 1 |

|

|

010 |

Если нужно заплатить налог, то ставится «1».

Если налог равен нулю из-за применения вычета, то ставится «3». |

|

020 |

КБК — 182 1 01 02030 01 1000 110. |

|

030 |

ОКТМО – узнать можно здесь. |

|

040 |

Налог от продажи квартиры к уплате – если нужно заплатить.

Если не нужно, то ставится 0. |

|

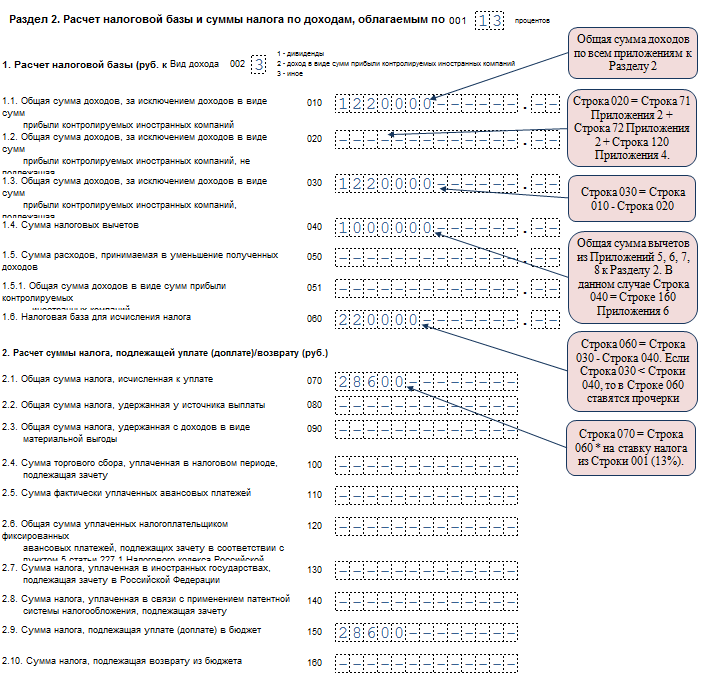

Раздел 2 |

|

|

001 |

13 процентов – ставка, по которой рассчитывается налог с проданного жилья. |

|

002 |

3 – иной доход. |

|

010 |

Полученный доход с проведенной сделки – переносится из строки 070 Приложения 1. |

|

040 |

Поле заполняется, если продавец квартиры выбрал в качестве вычета 1 млн.руб. – переносится из строки 010 Приложения 6. |

|

050 |

Поле заполняется, если выбран вычет в виде расходов на покупку квартиры (при наличии подтверждающих документов) – переносится из строки 020 Приложения 6. |

|

060 |

База для исчисления налога – доход минус вычет (разность строк 010 и 040/050). |

|

070 |

Налог, рассчитанный от базы = показатель строки 060 умножить на ставку из 001. |

|

Приложение 1 к Разделу 2 |

|

|

010 |

13 процентов – ставка, по которой облагается доход с продажи квартиры. |

|

020 |

Если налог рассчитывается с цены продажи, то ставится 01; если с кадастровой стоимости, умноженной на 0.7, то ставится 02. |

|

030, 040, 050 |

Не заполняются. |

|

060 |

ФИО лица, купившего квартиру |

|

070 |

Доход от продажи – из строки 050 Приложения 1. |

|

080 |

Не заполняется. |

|

Расчет к Приложению 1 |

|

|

010 |

Вносится кадастровый номер объекта — узнать на сайте Росреестра. |

|

020 |

Кадастровая стоимость на 01.01.2020 — узнать на сайте ФНС. |

|

030 |

Цена продажи по договору. |

|

040 |

Кадастровая стоимость * 0.7 – если она указана в поле 020. |

|

050 |

Указывается сумма, с которой будет считать налог – выбирается большая сумма из строк 030 и 040 и вписывается в это поле.

По закону налог платится с 70% от кадастровой стоимости, если это значение оказывается больше продажной цены. |

|

Приложение 6 |

|

|

010 |

Вносится 1 000 000 – если продавец решил в качестве имущественного вычета принять фиксированную сумму. |

|

020 |

Вносятся затраты на приобретение жилья – если продавец решил их принять в качестве вычета. |

|

030 и 040 |

Поля заполняются по аналогии с 010 и 020 в случае, если продана доля в квартире. |

Налог для уплаты = (1 500 000 — 1 200 000) * 13% = 39 000.

Видео инструкция

Заполнение 3-НДФЛ при продаже квартиры в личном кабинете налогоплательщика:

Отражение социальных вычетов в 3-НДФЛ (в сумме со стандартными вычетами)

НК РФ предусматривает 5 видов социальных налоговых вычетов (см. схему):

Изменим условия примера (при сохранении внесенных в программу данных о доходе и стандартных вычетах), описанного в предыдущем разделе, для пояснения правил заполнения социальных вычетов в 3-НДФЛ.

Построчный алгоритм отражения в 3-НДФЛ соцвычета на лечение можно найти в КонсультантПлюс, получив бесплатный пробный доступ к системе.

Пример 2

Степанов И. А. оплатил свои курсы повышения квалификации в 2020 году в сумме 45 000 руб. В декларации 3-НДФЛ он заявил свое право на возврат НДФЛ в сумме 5 850 руб. (45 000 руб. × 13%).

Для отражения социального вычета в 3-НДФЛ Степанов И. А. заполнил раздел «Вычеты» в следующем порядке:

- проставил галочку в поле «Предоставить социальные налоговые вычеты»;

- в подразделе «Суммы, потраченные на свое обучение» указал сумму 45 000 руб.;

- остальные поля оставил незаполненными.

После внесения данных заполненный раздел «Вычеты» в программе стал иметь вид:

Посвященное социальным и стандартным вычетам приложение 5 декларации 3-НДФЛ стал выглядеть следующим образом (отражение суммы стандартных и налоговых вычетов):

Новые коды налоговых вычетов см. в статье «Коды налоговых вычетов по НДФЛ — таблица на 2021 год».

Итоги

Приложение 4 в 3-НДФЛ раскрывает информацию о тех суммах доходов налогоплательщика, в отношении которых существуют льготы по налогу, установленные НК РФ. В большинстве случаев льготные суммы учитываются налоговым агентом, который производит окончательный расчет и удержание НДФЛ. В таких случаях дополнительно самому подавать 3-НДФЛ с заполненным приложением 4 налогоплательщику не нужно. Плательщик НДФЛ может составлять 3-НДФЛ с приложением 4, если самостоятельно рассчитывает налог к доплате и имеет право на освобождение от него части доходов. Также это приложение 3-НДФЛ плательщик может составлять, если подает декларацию по иным основаниям, но предоставляемые в налоговую инспекцию сведения требуют расшифровки сумм, указываемых в приложении 4.

Еще о правилах заполнения приложений в 3-НДФЛ за 2019 год читайте в статье «Приложение 5 декларации 3-НДФЛ (ранее лист Е1) — образец заполнения».

Пробный бесплатный доступ к системе на 2 дня.