Что такое депозит

Содержание:

- Как просчитать, насколько доходен депозит

- Как положить деньги на депозит в банке — 4 простых шага

- Виды банковских вкладов и депозитов с возможностью снятия средств

- Как закрыть депозит в банке

- Принцип начисления процентов на депозит

- Классификация банковских депозитов по основным признакам

- Банковский депозит – это что?

- Депозиты в банках для физических лиц — что это такое простыми словами и как работает

- Налог на доход по депозитам

- Особенности депозитного счёта физического лица

Как просчитать, насколько доходен депозит

Произвести расчет прибылей можно своими силами, либо воспользовавшись онлайн-калькуляцией. Последний вариант более легкий и быстрый. Понадобится только ввести базовые данные – договорной период и вкладываемую сумму. Обычно, сведения о ставке уже есть в программе. Такие калькуляторы можно найти на банковских сайтах либо на экономических ресурсах.

Если у вас простой некапитализированный вклад, можно для вычисления прибыльности воспользоваться формулой Пр = СдхСтхДн/100х365(366), где:

- Пр – проценты по вкладу;

- Сд – сумма вложения;

- Ст – годовая ставка в процентах;

- Дн – срок договора в днях.

Последняя цифра показывает количество дней в году.

Если суммы не круглые, то чтобы более точно рассчитать стоит воспользоваться таблицами EXCEL. Также можно проконсультироваться у работника банковского учреждения.

Чтобы провести расчеты прибыльности капитализированных вкладов, необходимо применение более сложной формулы. Здесь лучше воспользоваться онлайн-калькулятором. Но можно попробовать это сделать вручную.

Как положить деньги на депозит в банке — 4 простых шага

Банки предлагают различные программы по вкладам для привлечения клиентов. В любом кредитном учреждении существует масса вариантов вложения денег.

Приняв решение положить некую сумму сбережений в банк, вкладчик преследует цель сохранить сбережения и немного заработать. Величина такого пассивного дохода зависит в первую очередь от выбора кредитной организации.

Ниже подробно рассмотрена пошаговая инструкция по открытию депозита, ознакомившись с которой, вы сможете избежать многих ошибок и сэкономить свое время.

Шаг 1. Выбор банка

Несмотря на то, что вклады в банках застрахованы в АСВ (агентство по страхованию вкладов), выбирать надо стабильную, надежную организацию. Кому захочется ждать возврата собственных средств при отзыве у банка лицензии?

При выборе банка стоит обращать внимание на 2 основных показателя:

- Надежность. Можно проверить банк по рейтингу; отзывам клиентов; отчетности, публикуемой на сайте.

- Доступность. Выбирая банк, следует учитывать факт его отдаленности от места проживания или деятельности. Удобно иметь вклад в банке «шаговой доступности».

Открывать депозит лучше в той кредитной организации, в которой уже являетесь клиентом (например, оформляли кредит или открывали расчетный счет для ИП). Банки лояльно относятся к своим клиентам и могут предложить весьма привлекательные условия депозита (особенно к клиентам VIP-статуса).

Шаг 2. Выбор программы по размещению средств

На сайтах банков имеется вся информация об условиях, видах вкладов. Есть возможность посчитать доход при помощи онлайн калькулятора. Поэтому необходимо внимательно просчитать все варианты вложений и выбрать оптимальный.

Основные параметры вклада, на которые необходимо уделить особое внимание:

- процент;

- возможность пополнения/снятия;

- периодичность начисления процентов, наличие капитализации;

- требования к досрочному снятию.

Также немаловажным является срок размещения. Лучше пролонгировать договор, чем снять вклад досрочно без процентов.

Можно обратиться на сервисы подбора вкладов. Там есть возможность ввести параметры вклада и программа предложит оптимальные условия инвестирования.

Шаг 3. Подписание договора

Заключение договора вклада является стандартной процедурой и не представляет собой никаких трудностей.

В банк предъявляется паспорт (для граждан РФ) либо иной документ удостоверяющий личность (для иностранных граждан), а также заполняется карточка с образцами подписей для возможности идентификации личности. Дополнительно могут потребоваться военный билет и вид на жительство.

Форма договора является стандартной, при подписании обращают внимание на сумму, срок, доходный процент и другие существенные условия вклада. После подписания один экземпляр договора передается вкладчику

При оформлении вклада онлайн договор присылается на электронную почту вкладчика.

Шаг 4. Внесение средств в кассу и получение подтверждения открытия вклада

Вкладчик вносит наличные средства в кассу банка, получает на руки акцептованный банком приходно-кассовый ордер с подписью и штампом банковского работника и договор вклада, подписанный обеими сторонами. Эти документы являются подтверждением открытия депозита.

В некоторых случаях вкладчику может быть выдана сберегательная книжка. Они потихоньку уходят в прошлое, сейчас чаще вклады предоставляются с открытием карточного счета. Если к такой карточке подключить интернет-банк, то можно отслеживать все операции по депозиту.

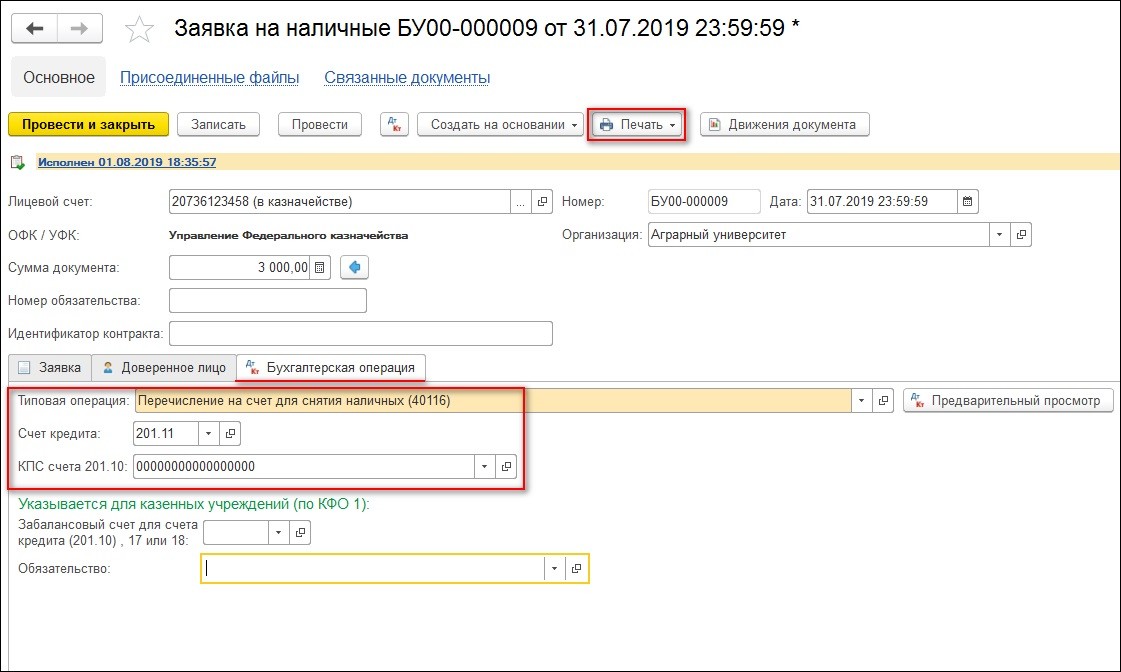

Для онлайн вклада надо зайти на сайт выбранного банка, зарегистрироваться на нем. В личном кабинете подключить услугу «Открыть вклад».

Далее, в зависимости от вида вклада, внести необходимы сведения, указать реквизиты счета, с которого спишутся средства на депозит. Подтверждением открытия вклада в этом случае будет являться веб-документ с пометкой «Исполнено».

Таким образом, можно отметить, что открыть депозит несложно, главное, чтобы он принес ожидаемую прибыль.

Виды банковских вкладов и депозитов с возможностью снятия средств

Существует два вида банковских вкладов, главным различием которых является возможность снять деньги в любой момент и отсутствие таковой. Соответственно, это вклад до востребования и срочный.

1. Вклады до востребования.

Открывая банковский вклад данного вида, клиент рассчитывает на то, что его средства будут доступны по мере надобности. Фактически это просто удобный способ сохранения своих денег на текущие потребности в безналичной форме.

По этому виду банковских вкладов начисляются очень маленькие проценты – от 0,01 до 1 % годовых. Такие мизерные ставки объясняются очень просто: банк обязан в любой момент по требованию клиента вернуть деньги, поэтому он не может использовать их в целях получения дополнительной прибыли. Соответственно, и клиент не вправе рассчитывать на хороший доход.

Вклад до востребования обычно открывается на следующих условиях: бессрочный договор, возможность для клиента по мере надобности снимать свои деньги со счета без ограничений и вносить любые суммы. Этот вид вклада удобен для зарплатных проектов, для совершения регулярных платежей – алиментов, дивидендов и пр.

2. Срочные вклады.

К такому виду банковских вкладов относятся договоры, заключаемые на определенный срок – от 1 месяца до нескольких лет. Существует мнение, что «срочный» – значит открытый на очень короткий промежуток времени. Но это неверно, понятие срочного договора банковского вклада предполагает виды вкладов с четко установленным периодом их действия.

Поскольку деньгами клиента банк может гарантированно распоряжаться в течение четко установленного срока, то кредитная организация назначает повышенный процент по срочному депозиту (по сравнению со вкладом до востребования). При этом ставка остается постоянной на весь период действия договора.

За клиентом чаще всего остается право досрочного расторжения договора, но при этом он уже не может рассчитывать на прежде установленный процент. Ему выплатят лишь дополнительную сумму, рассчитанную по условиям депозита до востребования.

В условиях конкуренции среди кредитных организаций можно найти и такие виды продуктов, когда при досрочном расторжении депозитного договора клиенту выплачивается процент в прежнем объеме. Безусловно, это очень привлекательно для вкладчика.

Еще одним отличием срочного депозита от до востребования является то, что в первом случае клиент обязуется заранее известить кредитную организацию о своем желании забрать деньги. Выдача конкретной суммы заказывается на определенный день. Имея вклад до востребования, делать этого не нужно, клиент имеет право в любой момент снять все свои средства как частично, так и в полном объеме.

Внутри группы срочных банковских вкладов можно выделить следующие виды: сберегательный, накопительный и расчетный.

- Сберегательный счет отличается от прочих видов повышенной ставкой, что привлекательно для клиентов. Но в течение всего срока никакие движения по счету не допускаются – нельзя ни снять, ни пополнить. Этот вид банковского вклада удобен в том случае, если нужно накопить денег на крупную покупку, и при этом есть в запасе несколько лет.

- Накопительный вклад предполагает возможность пополнения любыми суммами. Эта программа удобнее всего для накопления денег. Данный вид банковского вклада позволяет откладывать деньги и одновременно увеличивать сбережения за счет процентов. При этом по мере роста основной суммы на счету увеличиваются и проценты, которые чаще всего капитализируются (прибавляются к общей сумме вклада).

- Расчетные вклады имеют наиболее гибкие условия. С них можно снимать деньги, вносить дополнительные средства (обычно договором предусматриваются лимиты на эти операции). Расчетные депозиты бывают нескольких видов:

- расходно-пополняемые — имеют небольшой процент доходности (меньше накопительных на 0,5–1 %, меньше сберегательных на 1–1,5 %); разрешены операции по снятию и пополнению;

- расходные — установлен лимит, меньше которого средства снимать нельзя, при этом проценты начисляются на остаток суммы; пополнение депозита невозможно.

Как закрыть депозит в банке

По истечении времени размещения денежных средств необходимо закрыть депозит. Для этого клиент должен явится в отделение с договором и документом, удостоверяющим личность, в день закрытия депозита или на следующий. Если договором прописана автоматическая пролонгация и вкладчика это устраивает, то можно не посещать банковское учреждение. В противном случае, если клиент не явился за деньгами, банк переводит данный вклад в разряд «до востребования».

Досрочное закрытие депозита

Каждый клиент имеет право закрыть депозит досрочно. Он получит всю сумму размещенных денежных средств и прибыль, согласно договору. Для этого нужно прийти в банк лично, принеся с собой договор и удостоверяющий личность документ. Нужно будет написать заявление о досрочном изъятии денег, после чего банковское учреждение обязано вернуть финансовые средства в полном объеме плюс полагающаяся прибыль за время размещения денег на счете.

Узнайте, каквернуть страховку по кредиту Сбербанка.

Принцип начисления процентов на депозит

Чаще всего при начислении процентов применяется принцип единого периода. Это означает, что процент по предусмотренной ставке будет начислен в конце периода, который указан в договоре, а не ежемесячно. Работает это следующим образом:

- Вклад на год. Клиент положил на депозитный счет 40 000 при процентной ставке в 6 % годовых. Через год он получит 42 800 рублей. Доход за год составит 2 400.

- Вклад на несколько месяцев. В таком случае начисляется процент на определенное количество месяцев. В нашем случае 6 %:12 месяцев и умножить на 6 месяцев (если вклад на полгода). В итоге вкладчик получит 41 200 рублей. Доход – 1 200.

- Вклад на 1 месяц. Годовые проценты в такой ситуации рассчитываются на 1 месяц. 6 % : 12 мес. = 0.5 %. 40 000 х 0.5 % = 200 рублей.

Важно! Существуют банковские предложения, в которых процент начисляется не раз в год, а раз в полугодие или ежеквартально

Классификация банковских депозитов по основным признакам

Любой, даже начинающий финансист, понимает, что денежные средства невозможно накопить, откладывая их «под подушку». Всегда есть соблазн их потратить или одолжить.

Принимая решение положить депозит в банк в первую очередь необходимо разобраться в условиях и выгодности вкладов, понять принципы и требования банков к размещению средств во вклады. Главными признаками классификации вкладов являются: срок, цель, валюта, возможность индексации, статус вкладчика.

Ниже представлена классификация банковских депозитов по основным признакам.

Признак 1. Срок депозита

Стандартными сроками вкладов являются от 30 дней до 3-5 лет. Отдельной группой выделяются вклады без определенного срока — до востребования.

Есть вклады, сроком привязанные к определенному событию: день рождения, день Победы. Разновидностью являются вклады с индивидуальными сроками окончания. Они позволяют рационально разместить собственные сбережения и получить максимальный доход.

Признак 2. Цель депозита

Отличительными признаками вкладов являются поставленные перед ним задачи:

- Существуют вклады, целью которых является накопление денежных средств на дорогостоящую покупку – накопительные вклады. В кредитных учреждениях предлагаются специальные программы накопления: на «Новое Авто», «Пополняй и покупай» и т. д.

- Вклад, по которому определяется неснижаемый остаток по счету называется расчетным депозитом. Его открывают на определенный срок, но пользоваться им в течении срока не запрещается (за исключением минимального остатка). Такие вклады позволяют эффективно управлять собственными сбережениями, зарабатывая при этом небольшой доход.

- Депозиты, предлагаемые определенным категориям людей, носят название специализированных вкладов. Их особенностью является то, что проценты начисляются на неиспользуемый остаток на счете. Например: когда пенсия зачисляется на счет пенсионера, и он не снимает ее в течение месяца. На средний остаток на счете будет начислен процент.

Есть вклады, которые открываются без определенной цели, их задачей является сохранение накоплений на случай непредвиденных ситуаций.

Признак 3. Валюта вклада

Вклады бывают рублевые, валютные, мультивалютные.

Рублевые вклады обладают максимальной процентной ставкой в номинале. Она зависит от ставки рефинансирования, но может быть изменена в связи с экономической ситуацией. Есть вклады с фиксированным процентом. Данное условие оговаривается в договоре вклада.

Депозитам в иностранной валюте характерно начисление низкого процента. Но он является стабильным и, в связи с высоким уровнем инфляции, несмотря на свою величину, в суммарном выражении доходность по этим вкладам может быть выше, чем по рублевым (в зависимости от курса валюты).

Самыми выгодными считаются мультивалютные вклады. Как правило, их открывают в трех валютах: рубли, евро, доллары США. Преимуществом такого вида вложений является возможность перевода одной части вклада в другую в зависимости от биржевого курса валют. Проценты начисляются отдельно по каждой валюте и конвертируются по желанию вкладчика.

Признак 4. Статус вкладчика

Положить денежные средства в депозит имеют право физические и юридические лица.

К категории физических лиц относятся все граждане РФ, иностранцы. Их вклады застрахованы агентством по страхованию вкладов (АСВ) на сумму до 1 400 000 рублей. Подробнее про страхование вкладов физических лиц читайте в одной из наших статей.

К юридическим лицам относятся различные предприятия и организации. Их вклады не застрахованы и полностью зависят от банка –держателя денежных средств. Доходные проценты по таким депозитам устанавливаются банком индивидуально в зависимости от суммы и срока.

Данный вид не особо рекламируется банками. Им выгоднее бесплатно пользоваться суммами, накапливаемыми предприятиями на своих расчетных счетах. Хотя такие депозиты являются достаточно прибыльными для компаний, в связи с тем, что средства на расчетных счетах аккумулируются немалые.

Разнообразие вкладов позволяет вкладчику выбрать лучшие условия вложения денежных средств и обеспечить хорошую доходность операции.

Поэтапное руководство по расчету вклада

Банковский депозит – это что?

Банковский депозит – это определенная денежная сумма, которую клиент передает финансовому учреждению (коммерческому или государственному банку) на определенный временной период.

За хранение и использование денег юридического или физического лица финучреждение обязуется выплачивать проценты, которые могут прибавляться к сумме депозита или переводиться на отдельный счет. Открыть счет могут как физические лица, так и юридические.

Существует такое двузначное выражение: «Деньги лучше хранить в банке». С одной стороны, это значит, что стоит отдать свои сбережения в финансовую организацию, а с другой стороны — лучше оставить у себя дома.

Многие россияне все же предпочитают отдавать деньги в надежные руки банка и получать за это еще и прибыль:

За открытие депозита вкладчик будет получать прибыль. Этот источник дохода также облагается налогом. Прибыль будет больше, чем придется потратить на госпошлину.

Суть открытия счета по банковскому депозиту очень проста…

Клиент отдает на время свои деньги с целью получить прибыль и сохранить свои сбережения. Этими ресурсами финансовое учреждение активно пользуется, выдавая населению кредиты под определенный процент.

Именно за использование денег клиента банк и выплачивает процент депозитному вкладчику. Ведь в случае, когда кредитор закроется из-за банкротства, все вклады будут потеряны.

Поэтому нужно внимательно выбирать себе финансовое учреждение.

Существует еще такое понятие, как вклад. Некоторые по ошибке считают, что депозит и вклад — синонимы. Это на практике не так, ведь между понятиями присутствует небольшая разница.

Депозит – это не только деньги, но и другие банковские активы, например, металл, акции крупной фирмы и т.д.

Вклад – это денежная сумма, которая отдается на хранение с целью получения дополнительных процентов в качестве прибыли.

Критерии, по каким разделяют банковские депозиты:

3 формы банковских депозитов

В данном случае, банковский депозит – это тип, который имеет свои подвиды. В этом разделе мы рассмотрим, какие бывают формы вложений.

Банковский депозит можно открыть в такой форме:

-

Денежный счет.

Самая распространенная форма, о которой всем известно.

Вкладчик открывает депозитный счет, на который кладет свои средства, и получает за это дополнительные дивиденды, размер которых прописан в договоре.

-

Клиент зачисляет на свой депозитный металлический счет определенную сумму.

Банк переводит эти деньги в золото, платину, серебро по текущему курсу стоимости выбранного вкладчиком металла.

-

Банковская ячейка.

Вкладчику дают ключ от специальной ячейки, в которую он может поместить свои ценности: деньги, драгоценный металл, важные бумаги, антиквариат и т.д.

Как правило, в ячейки деньги не кладут, ведь проценты по депозиту в таком случае не выплачиваются.

7 видов банковских депозитов

Какие условия выставлять для клиентов, зависит только от политики финансовой организации.

| Вид депозита | Описание |

|---|---|

| 1. До востребования | Минимальный процент банки начисляют именно по этому виду депозитов. Клиент в любое время может обналичить свои сбережения. Такие условия не подходят для кредиторов, поэтому ставка занижена. |

| 2. Сберегательный | Клиент может сберечь свои средства, а банк за это начислит еще и дополнительные проценты. |

| 3.Накопительный | На депозитный счет можно постоянно переводить средства, но только ограниченную сумму и определенное количество раз в месяц. |

| 4. Срочный | Сбережения хранятся в банке на протяжении определенного времени, чаще всего до 12 месяцев (краткосрочные) и от 36 месяцев (долгосрочные). Процентная ставка здесь самая высокая, но клиент не может извлечь из оборота свои средства до окончания договора. |

| 5.Целевой | Данный вид банковского депозита открывают обычно родители своим детям. Например, цель – это оплата за учебу. Родители должны для получения средств предоставить документ, который подтверждает то, что за университет нужно заплатить определенную сумму. |

| 6. Валютный | На счет осуществляются переводы в иностранной валюте или в рублях, а банк самостоятельно переводит средства по текущему курсу. |

| 7. Мультивалютный | Данный вид редко применяется. По этой программе можно открыть одновременно 3 счета в разной валюте. Кроме того, разрешено делать конвертацию между депозитными счетами, в данном случае это не является нарушением договора с банком. |

Депозиты в банках для физических лиц — что это такое простыми словами и как работает

При решении вопроса, что такое депозит в банке, требуется учитывать, что это денежные сбережения, которые клиент передает финансовой компании на хранение на заданный отрезок времени для получения прибыли. Банки во время хранения сбережений граждан могут получать прибыль от совершения финансовых операций. Метод приобретения пассивного дохода прибылен, безопасен и надежен.

При решении вопроса, что такое депозит в банке, требуется учитывать, что это денежные сбережения, которые клиент передает финансовой компании на хранение на заданный отрезок времени для получения прибыли. Банки во время хранения сбережений граждан могут получать прибыль от совершения финансовых операций. Метод приобретения пассивного дохода прибылен, безопасен и надежен.

Депозит — это также более обобщенные понятия:

- инвестиции в ценные бумаги;

- подтверждение участия в аукционах;

- взносы в судебные инстанции для выполнения судебных производств;

- взносы таможенникам для обеспечения оплаты за пошлины и т.д.

Депозитный вклад позволяет решить следующие задачи:

- обеспечение сохранения денег на счете;

- получение регулярного дохода посредством начисления процентов.

Вклады могут быть в национальной либо иностранной валюте. Финансисты советуют размещать сбережения в разных валютах для сохранения средств и приумножения доходов в меняющихся рыночных условиях.

Признаки и преимущества

При определении, что такое банковские депозитные счета, учитывают следующие признаки:

- вклад оформляют с помощью письменного соглашения, бумага подписывается 2 сторонами;

- необходимо открытие специального счета для банковского депозита;

- средства возвратные, т.к. принадлежат клиенту организации на основании права собственности;

- вклад имеет срок использования, даты прописываются в договоре;

- банковская организация переводит клиенту проценты за возможность выполнять финансовые операции с его средствами;

- банки получают прибыль от вкладов клиентов.

Преимущества вкладов:

- деньги на счете позволяют получать пассивный доход стабильно;

- для открытия счета нет необходимости в получении специальных знаний;

- счет можно открыть онлайн либо в офисе банка;

- разрешена невысокая сумма вложений;

- вклады страхуются.

История возникновения

С латинского определение депозита простыми словами переводится как имущество, которое передается для сохранения. Историки определили появление данного понятия в период Эллады. Эпоха признается важным этапом в формировании банковской сферы. Храмы получали прибыль от приношений, взыскания штрафов, перевода земельных наделов в использование.

Для приумножения денег жрецы давали прихожанам деньги в долг под проценты. Впоследствии для увеличения капитала жрецы стали привлекать депозитные средства. Полученные деньги могли передаваться в долг. Разница от процентов за обороты средств составляла прибыль храмов.

Для приумножения денег жрецы давали прихожанам деньги в долг под проценты. Впоследствии для увеличения капитала жрецы стали привлекать депозитные средства. Полученные деньги могли передаваться в долг. Разница от процентов за обороты средств составляла прибыль храмов.

В России первый банк со структурой коммерческого типа открылся в 1864 г. в виде акционерного общества. Характеристики депозита сохранились и в современной банковской сфере.

Отличие депозита от вклада в банке

При планировании использования денежных средств важно учитывать что значит банковский вклад и депозит, а также различия в определениях. Вкладом называются деньги, которые размещаются владельцем в банке для получения прибыли

Вкладом называются деньги, которые размещаются владельцем в банке для получения прибыли.

Депозит является более широким понятием, включающим любой вид имущества, и передаваемым владельцем на сохранение в банковскую структуру. Задача депозита — обеспечить сохранность имущества.

В качестве депозита могут применяться:

- деньги;

- ценные бумаги (акционные пакеты, облигации, опционы и т.д.), передаваемые банку;

- средства, переведенные таможенникам для выполнения гарантий;

- взносы в суды и другие инстанции.

Получение прибыли по депозитам гарантируется не всегда. При подписании соглашения о заказе ячейки в банке для сохранения ценных вещей, драгоценностей владелец не имеет прибыли. При этом потребуются расходы на аренду.

Средства, которые размещают в банке юридические лица, часто называют депозитами. При открытии счета физлицу можно применять оба понятия (депозит и вклад).

Налог на доход по депозитам

Чистый доход по депозиту обычно меньше, чем процентная ставка, которая фигурирует в договоре.

Сумма дохода, которую начислит банк, облагается налогом на доходы физических лиц (НДФЛ) по ставке 18%. Дополнительно уплачивается еще 1,5% военного сбора.

Например, вы разместили на банковском депозите 100 000 грн. Срок депозита — 12 месяцев, процентная ставка — 12 % годовых.

По окончании депозитного договора сумма (вместе с начисленными процентами) составит 112 000 грн. Из них 12 000 грн — проценты по вкладу. Именно с этой суммы придется заплатить налоги. То есть банк перечислит в бюджет: НДФЛ 2 160 грн и военный сбор 180 грн. То есть вкладчик получит на руки 109 660 грн.

Самому вкладчику в налоговую идти не нужно, поскольку банк выступает налоговым агентом. Финучреждение самостоятельно начисляет, удерживает и уплачивает в бюджет все необходимые платежи.

Особенности депозитного счёта физического лица

Депозит физического лица обладает ярко выраженными чертами, отличающими его от других финансовых инструментов:

- Ограничение на использование средств. После заключения договора и перечисления денег физическое лицо не может пользоваться вкладом на протяжении всего оговорённого срока. Ограничение позволяет держателю средств не беспокоиться о необходимости срочного вывода денег из оборота для возвращения клиенту.

- Установленный порог вхождения. Для открытия счёта многие банки устанавливают минимальную сумму, с которой они согласны работать. Например, для оформления вклада «Лови выгоду» в «Сбербанке» под 7,1 % годовых нужно вложить не меньше 50 тыс. рублей.

- Высокая процентная ставка. Благодаря свободному использованию хранимого депозита финансовая организация получает возможность заработать капитал большего размера. Часть этой прибыли передаётся клиенту — держателю вклада. В зависимости от выбранного тарифа процент начисляется каждый месяц или в конце срока вклада. По заявлению интернет-журнала «Газета.ру» в 2019 году 10 крупнейших банков России будут предлагать депозиты под 8 % годовых.

- Срок счёта. В большинстве предложений минимальный период для срочного вклада составляет 3 месяца. От того, сколько времени деньги остаются в распоряжении финансовой организации, зависит прибыль клиента. Например, «Альфа-Банк» по вкладу «Победа+» при 3-месячном сроке действия договора предлагает ставку 6,1 %. Если оформить договор на 3 года, процент увеличивается до 7,89.

- Приходные и расходные операции. При личном обращении в отделение клиент может напрямую положить и снять деньги с депозита. При заключении договора через интернет-банк, по окончании срока средства переводятся на текущий счёт, а после — на карту. Отдельные вклады позволяют в течение времени действия договора пополнять и частично снимать деньги.

- Страхование. В 2014 году Государственная дума приняла решения об изменении существующего законодательства. В Федеральном законе от 23.12.2003 N 177-ФЗ «О страховании вкладов в банках Российской Федерации» (ст. 12, п. 2) страховую сумму увеличили до 1,4 млн рублей. В случае закрытия финансового учреждения, банкротства или отзыва лицензии, если капитал в балансе был равен или меньше оговорённой в законе величины, его вернут в полном размере.

Депозит подойдёт для хранения и увеличения капитала лишь в том случае, если физическому лицу в ближайшее время не понадобятся эти деньги. Если сумма превышает 1,4 млн рублей, тогда лучше открыть два вклада.

Состав номера счёта

Когда клиент открывает депозит его вкладу присваивается номер. В порядке цифр хранится важная для финансовой организации информация. Для более удобного понимания структуры счёта разобьём его на несколько групп 111.22.333.4.5555.6666666 и объясним каждую из них:

- 111 — определяет, кто и для какой цели открыл депозит. Вклады физических лиц обозначаются кодом 408, юридических — 407.

- 22 — объясняют, для чего был открыт счёт. Этот код неразрывно связан с первыми цифрами. Так, ряд чисел 40702 означает, что вклад принадлежит акционерному обществу.

- 333 — валюта вклада. Рублёвый обозначен кодом 810, долларовый — 840.

- 4 — проверочный ключ, генерируемый специальной банковской программой на основе других цифр в номере счёта.

- 5555 — номер отделения банка. Если стоят нули, значит у этой организации нет филиалов, а вклад открыт в главном офисе.

- 6666666 — номер самого депозита.

Для оформления депозитного счёта в банке не нужно запоминать расшифровки кода. Он безошибочно генерируется в специальной программе. Понимание структуры кода позволит избежать опечаток во время перевода средств.